Dodawanie umowy zlecenie

Oprogramowanie wFirma.pl pozwala na rozliczanie umów cywilnoprawnych począwszy od tworzenia dokumentacji po rozliczenia wynagrodzenia, sporządzanie deklaracji ZUS czy zeznań rocznych. Dodawanie umowy zlecenie i rozliczenie zleceniobiorcy w systemie jest niezwykle proste. Pełną instrukcję przedstawiamy poniżej.

Dodawanie umowy zlecenie w systemie wFirma.pl

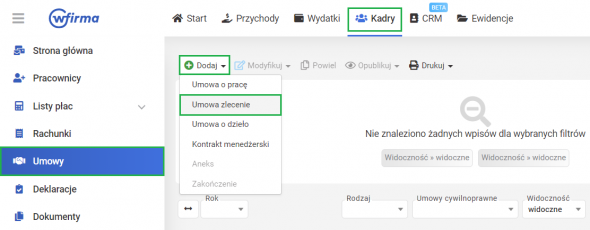

Dodawanie umowy zlecenie w programie odbywa się z poziomu:

- zakładki KADRY » UMOWY » DODAJ UMOWĘ » UMOWA ZLECENIE lub

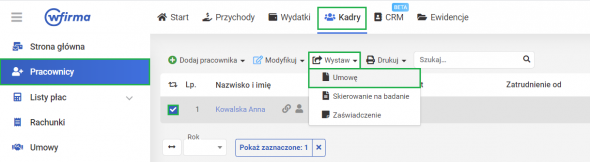

- zakładki KADRY » PRACOWNICY » WYSTAW » UMOWĘ. Ta opcja umożliwia zarządzanie całym procesem zatrudnia osoby z poziomu jednej zakładki PRACOWNICY.

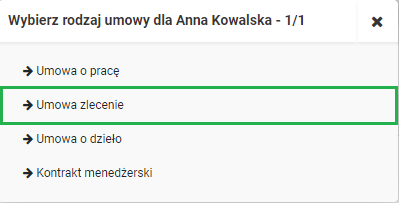

W następnym kroku należy określić jej rodzaj.

Dodatkowo istnieje możliwość masowego generowania umów. W tym celu należy zaznaczyć kilku pracowników, wybrać WYSTAW » UMOWĘ.

Dodawanie umowy zlecenie - uzupełnienie podstawowych informacji

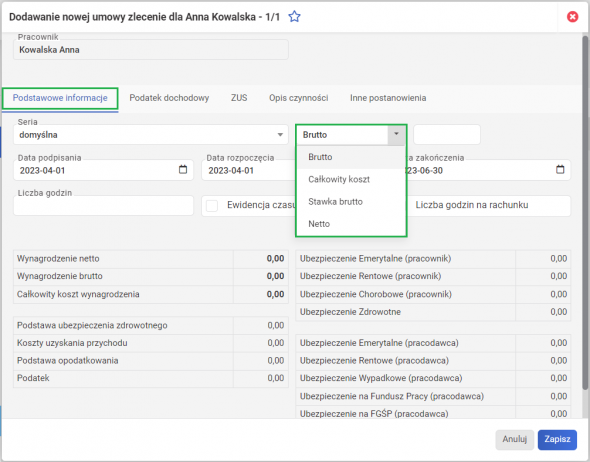

Dodawanie umowy zlecenie wymaga, w pierwszym kroku, wskazania pracownika dla którego umowa jest tworzona. Następnie można wprowadzić podstawowe parametry umowy niezbędne do utworzenia umowy oraz późniejszego poprawnego generowania rachunków. Należy tu określić daty podpisania, rozpoczęcia oraz zakończenia umowy oraz wynagrodzenia. Wynagrodzenie można podać w kwocie:

- netto - jest to kwota, jaka faktycznie zostanie wypłacona zleceniobiorcy pomniejszona o podatek dochodowy oraz składki ZUS;

- brutto - to całkowita kwota wynagrodzenia uwzględniająca podatek dochodowy oraz składki ZUS finansowane przez zleceniobiorcę;

- całkowity koszt - to kwota, która pokazuje jaki koszt poniesie pracodawca w związku z zatrudnieniem zleceniobiorcy;

- stawka brutto - kwota wynagrodzenia rozliczana wg stawki za określoną czynność lub za 1 godzinę z uwzględnieniem podatku dochodowego i składek ZUS.

Przy zawieraniu umów zlecenie należy pamiętać, że została wprowadzona minimalna stawka godzinowa dla zleceniobiorców. W 2023 roku wynagrodzenie za jedną godzinę pracy określone w umowie zlecenie nie może być niższe niż 22,80 zł od stycznia do czerwca, a od lipca do grudnia jest to 23,50 zł.

Dodatkowo strony mogą podać już przy sporządzeniu umowy Liczbę godzin, w ciągu której zleceniodawca wykona czynności określone w umowie. Natomiast po zaznaczeniu opcji Ewidencja czasu pracy przy drukowaniu umowy dodany zostanie załącznik ze wzorem oświadczenia zleceniobiorcy o liczbie przepracowanych godzin, który będzie podstawą do rozliczenia zleceniobiorcy. Dodatkowo można zaznaczyć opcję Liczba godzina na rachunku, dzięki czemu podczas tworzenia rachunku pojawi się dodatkowy zapis dotyczący liczby przepracowanych przez zleceniobiorcę godzin.

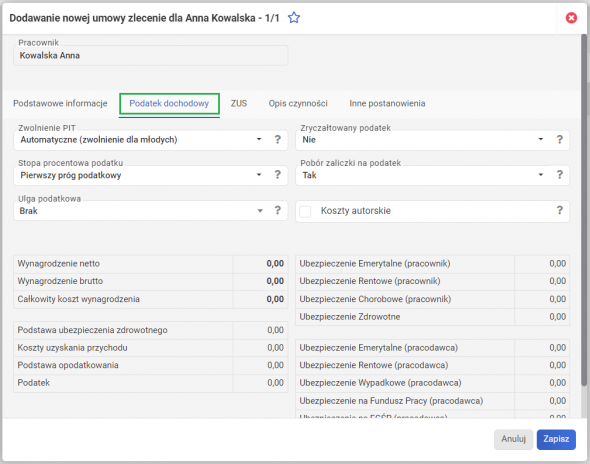

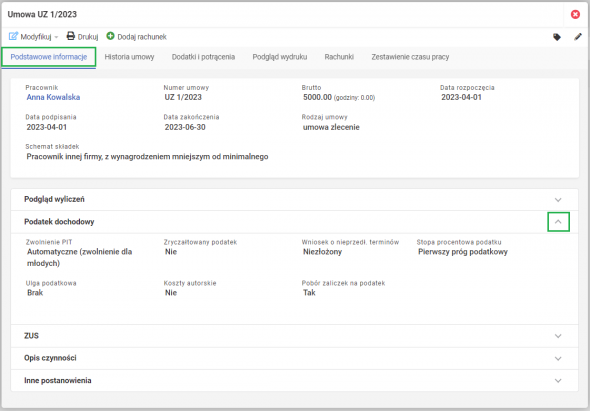

Podatek dochodowy w umowie zleceniu

Polski ład wprowadza w wyliczaniu podatku przy umowie zlecenie pewne zmiany, które zostały uwzględnione w systemie. Jedną ze zmian jest brak możliwości odliczenia składki zdrowotnej od podatku oraz możliwość stosowania kwoty wolnej w ciągu roku.

W tej części oznacza się:

- Zwolnienie z PIT - zleceniobiorcy, mogą korzystać ze zwolnienia z opłacania zaliczek na podatek dochodowy. W przypadku oznaczenia w tym polu opcji:

- Automatyczne (zwolnienie dla młodych) -wybór tej opcji powoduje, że pracownicy, którzy nie ukończyli 26 roku życia mają prawo korzystać z ulgi bez PIT dla młodych. Po przypisaniu tej ulgi, od wynagrodzenia pracownika nie będzie wyliczana zaliczka na podatek dochodowy;

- Ulga dla rodziców (4+) - mogą z niej skorzystać rodzice wychowujący co najmniej 4 dzieci;

- Ulga na powrót - ulga z której mogą korzystać osoby, które zmienią rezydencję podatkową na polską po co najmniej 3-letnim zamieszkiwaniu i pracy za granicą;

- Pracujący emeryt - z ulgi może skorzystać osoba po ukończeniu 60. roku życia w przypadku kobiety i 65. roku życia w przypadku mężczyzny, która ma przyznane prawo do emerytury, ale jej nie pobiera i jednocześnie jest zatrudniona;

- Nie - dotyczy zwolnienia dla młodych przy wyborze tej opcji pracownik, który nie ukończył 26 roku życia będzie miał naliczane zaliczki na podatek dochodowy.

Stopa procentowa podatku - dochód osiągnięty poprzez zawarcie umowy zlecenie jest opodatkowany na zasadach ogólnych, w związku z tym przy wyliczaniu podatku stosowana jest skala podatkowa. Przy skali podatkowej stawki podatku są przypisane określonym przedziałom dochodów. Aktualnie obowiązują stawki 12% - pierwszy próg oraz 32% - drugi próg, domyślnie wybrany jest pierwszy próg podatkowy, dzięki czemu jeśli zleceniobiorca przekroczy dochód w wysokości 120 tys. zł, to automatycznie naliczony mu zostanie podatek od stawki 32%;

Zryczałtowany podatek - dotyczy umów do 200 zł brutto l oraz nierezydentów podatkowych. Zryczałtowanego podatku nie można zastosować dla umów, w których wynagrodzenie jest określone stawką godzinową lub stawką za wykonaną jednostkę (nawet jeśli łączna kwota wypłacona zleceniobiorcy nie przekroczy 200 zł). Stosuje się je wyłącznie dla umów, gdzie wynagrodzenie określone jest kwotowo. W przypadku osób, które nie posiadają statusu należy wybrać 20% (obcokrajowiec nierezydent) lub Inna stawka.

Pobór zaliczki na podatek (kwota wolna) - od 2022 roku zleceniobiorcy mogą złożyć wniosek o nienaliczanie podatku (tzw. stosowanie kwoty wolnej). Jeżeli taki wniosek zostanie złożony wówczas wybiera się w tym punkcie NIE i wtedy podatek nie będzie naliczany. Natomiast domyślnie jest ustawione w tym polu TAK.

Koszty autorskie - przy korzystaniu z praw autorskich stosowane są 50% koszty uzyskania przychodów, stanowią one 50% uzyskanego przez podatnika przychodu. Należy pamiętać o pilnowaniu rocznego limitu kwoty kosztów, który wynosi obecnie 120 tys. zł. W przypadku prowadzenia rozliczeń w systemie system automatycznie kontroluje jego przekroczenie. Po jego zaznaczeniu pojawi się pole do wpisania treści przeniesienia praw autorskich.

- Ulga podatkowa - od 2023 roku zleceniobiorcy mają możliwość złożenia wniosku o stosowanie kwoty zmniejszającej podatek w wysokości 300 zł, 150 zł, 100 zł lub 600 zł w rozliczeniach miesięcznych jeśli złożą u swojego zleceniodawcy PIT-2.

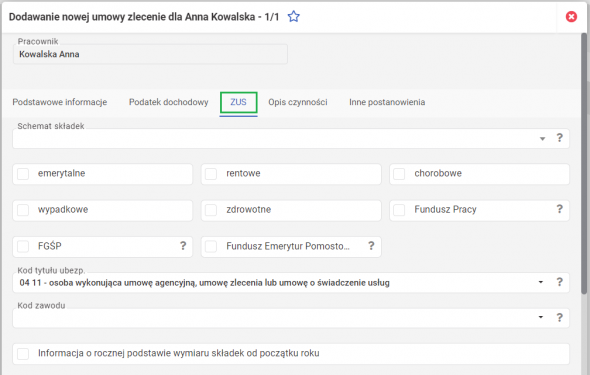

Dodawanie umowy zlecenie a ZUS

Co do zasady, każda umowa zlecenie podlega obowiązkowemu oskładkowaniu składkami ZUS (społecznymi i zdrowotnymi, składka chorobowa dla zleceniobiorcy jest dobrowolna). Zwolniona ze składek społecznych (składka zdrowotna nadal pozostaje obowiązkowa) jest dopiero umowa zlecenie, ze zleceniobiorcą, który z innych tytułów (umowa o pracę, inne umowy zlecenie) objęty jest ubezpieczeniem społecznym od łącznej sumy przychodów wynoszącej przynajmniej kwotę minimalnego wynagrodzenia (w 2023 roku od stycznia do czerwca - 3490 zł brutto, a od lipca do grudnia 3600 zł brutto).

Przy zawieraniu umowy zlecenia pracodawca musi zadecydować, jaki powinien zostać zastosowany schemat składek ZUS. Można także wybrać kod tytułu do ubezpieczenia pracownika. W systemie przewidziano kilka schematów opłacania składek z tytułu umowy zlecenie:

- Student lub uczeń do 26 roku życia - za osoby uczące się do 26 roku życia pracodawca nie opłaca składek. Wyjątkiem jest sytuacja, gdy następuje utrata statusu studenta/ucznia np. gdy osoba kończy studia licencjackie w czerwcu, a rozpoczyna studia magisterskie w październiku. Przez okres od egzaminu dyplomowego do rozpoczęcia studiów magisterskich pracodawca powinien opłacać składki ZUS.

- Własny pracownik (z umową o pracę) - za własnego pracownika uznaje się osobę, z którą pracodawcę łączy stosunek pracy, czyli umowa o pracę. W takich przypadkach umowę zlecenie podpisuje się, w celu wykazania dodatkowej pracy, jaką świadczył pracownik na rzecz pracodawcy - od takiej umowy należy opłacić wszystkie składki.

- praca w szczególnych warunkach - jeżeli jest to praca w szczególnych warunkach konieczne jest opłacenie z zawartej umowy zlecenie składki na Fundusz Emerytur Pomostowych.

- Pracownik innej firmy z wynagrodzeniem większym lub równym minimalnemu - jeżeli zleceniodawca zleca wykonanie czynności pracownikowi, który jest zatrudniony na umowę o pracę w innej firmie, a jego wynagrodzenie jest równe co najmniej minimalnemu wynagrodzeniu za pracę, wtedy ma obowiązek opłacać za takiego zleceniobiorcę tylko składkę zdrowotną.

- Pracownik innej firmy z wynagrodzeniem mniejszym od minimalnego - jeżeli zleceniodawca zleca wykonanie czynności pracownikowi, który jest zatrudniony na umowę o pracę w innej firmie, a jego wynagrodzenie jest mniejsze od minimalnego wynagrodzenia za pracę, wtedy ma obowiązek opłacać za takiego zleceniobiorcę wszystkie składki ZUS (dobrowolne jest ubezpieczenie chorobowe).

- Osoba bez innego zatrudnienia - czyli osoba niebędąca zatrudniona w innej firmie, która nie posiada innego tytułu do ubezpieczeń, za takiego zleceniobiorcę należy opłacać wszystkie składki ZUS (dobrowolne jest ubezpieczenie chorobowe).

- Emeryt lub rencista - osoba, która otrzymuje świadczenie emerytalne lub rentowe. W tym przypadku zleceniodawca jest zwolniony z obowiązku opłacania składek na FP i FGŚP jeżeli zleceniobiorca (kobieta) ukończyła 55 lat lub zleceniobiorca (mężczyzna) ukończył 60 lat.

- Kolejna umowa zlecenie, przychód z poprzedniej umowy wynosi co najmniej minimalne wynagrodzenie - czyli zleceniobiorca w danym miesiącu został już zatrudniony na podstawie umowy zlecenie, a umowa ze zleceniodawcą jest kolejną zawartą w tym samym czasie i przychód z umowy wynosi co najmniej minimalne wynagrodzenie, wtedy zleceniodawca ma obowiązek opłacać za takiego zleceniobiorcę tylko składkę zdrowotną.

- Kolejna umowa zlecenie, przychód z poprzedniej umowy nie przekracza minimalnego wynagrodzenia - czyli zleceniobiorca w danym miesiącu został już zatrudniony na podstawie umowy zlecenie, a umowa ze zleceniodawcą jest kolejną zawartą w tym samym czasie, jednak przychód z umowy jest niższy niż minimalne wynagrodzenie, wówczas za zleceniobiorcę należy opłacić składki wszystkie składki ZUS (dobrowolne jest ubezpieczenie chorobowe).

- Inny przypadek - pozwala na dowolne ustawienie schematu wg własnych potrzeb.

Po wybraniu właściwego schematu składek zostaną wyliczone wszystkie składniki wynagrodzenia.

W tej zakładce znajduje się również rubryka Kod zawodu. Obecnie jest to pole obowiązkowe, które należy wykazać na deklaracji zgłoszeniowej ZUS ZUA lub ZUS ZZA. W celu wybrania odpowiedniego kodu pomocna może być wyszukiwarka kodów zawodów.

W tym miejscu można też dodać Informację o rocznej podstawie wymiaru składek - dotyczy to przypadków, kiedy zleceniobiorca był dodatkowo zatrudniony oraz od obecnej umowy zlecenie pobierane są również składki na ubezpieczenia emerytalno-rentowe. Aby po przekroczeniu limitu nie były naliczane należy skorzystać z tej właśnie opcji, o czym piszemy również w opracowaniu: Roczne ograniczenie podstawy wymiaru składek na ubezpieczenia emerytalno-rentowe pracownika

Dodawanie umowy zlecenie z opisem usługi

W polu opis usługi umieszcza się opis czynności, do których wykonywania w ramach umowy zobowiązany będzie zleceniobiorca.

Inne postanowienia

W polu inne postanowienia umieszcza się dodatkowe zapisy umowy, nieumieszczone w standardowym wzorze np. treści dotyczące przeniesienia praw autorskich lub odpłatności za okres niewykonywania pracy przez zleceniobiorcę.

W celu udokumentowania i rozliczenia w systemie wypłaty należności z tytułu umowy zlecenia należy wystawić rachunek.

Dodawanie umowy zlecenie - podgląd szczegółów umowy

Po dodaniu umowy istnieje możliwość podglądu wprowadzonych danych. W zakładce KADRY » UMOWY po kliknięciu na numer umowy otworzy się okno ze szczegółami umowy.

Klikniecie na strzałkę w dół spowoduje pojawienia się szczegółów umowy. Dzięki temu nie trzeba wykonywać modyfikacji, aby sprawdzić wybrane parametry.

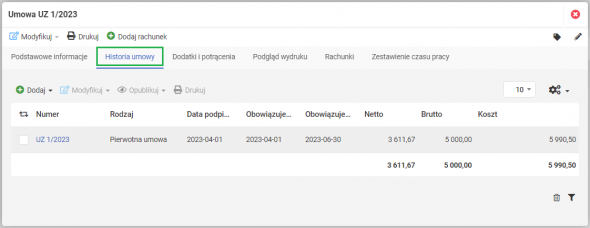

W zakładce HISTORIA UMOWY można zweryfikować wszystkie zmiany wprowadzone aneksami czy zakończeniem umowy.

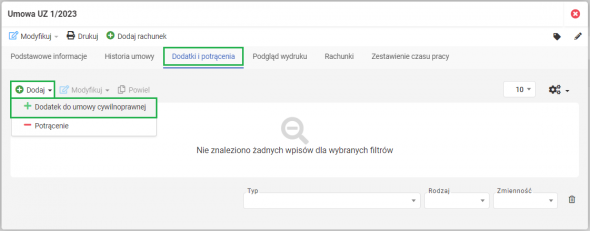

Zakładka DODATKI I POTRĄCENIA służy do sprawdzenia oraz dodawania dodatkowych składników wynagrodzenia zleceniobiorcy (np. potrąceń czy naliczeń wynikających z finansowania pakietów medycznych, kart multisport itp.).

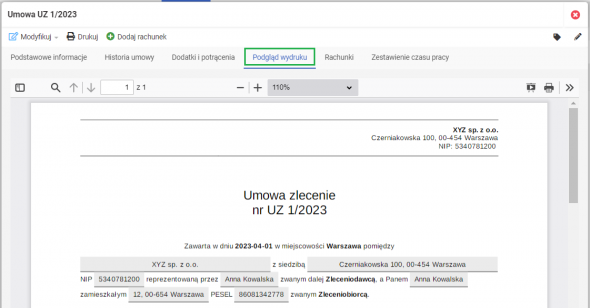

W zakładce PODGLĄD WYDRUKU jest widoczny dokument, jaki zostanie pobrany po skorzystaniu z opcji DRUKUJ.

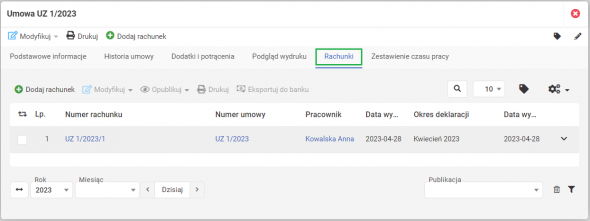

W zakładce RACHUNKI są widoczne wszystkie rachunki wystawione do tej umowy.

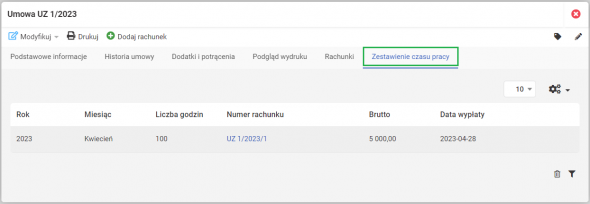

W zakładce ZESTAWIENIE CZASU PRACY Użytkownik może weryfikować liczbę godzin wprowadzonych do rachunku, co jest szczególnie przydatne przy wynagrodzeniach ze stawką za wykonanie jednostki.

System jest skonstruowany tak, aby maksymalnie ułatwić pracę użytkownikowi, dlatego dodawanie umowy zlecenia w wFirma.pl jest wyjątkowo proste. Kolejne etapy związane z rozliczeniem zleceniobiorcy również są wyjątkowo intuicyjne i nie powinny sprawiać najmniejszej trudności.

Księgowość online wFirma

- Generowanie i wysyłka JPK_VAT

- Integracja z e-US i e-ZUS

- Kontrola płatności

- Automatyczne rozliczanie różnic kursowych