Pakiet mobilności w systemie wFirma

Od lutego 2022 roku weszły w życie przepisy tzw. „pakiet mobilności” dotyczące rozliczania wynagrodzeń kierowców, które są konsekwencją dostosowania polskich przepisów do dyrektyw unijnych.

W systemie wFirma.pl można wprowadzić podstawę oskładkowania i opodatkowania zgodnie z przepisami tzw. Pakietu Mobilności, tak aby kwoty zobowiązań składkowych i podatkowych były prawidłowe i w odpowiedni sposób wykazywały się w deklaracjach. Natomiast do rozliczania wynagrodzeń kierowców służą dedykowane do tej branży oprogramowania, najczęściej zintegrowane z tachografami rejestrującymi czas pracy. To te systemy służą do szczegółowego rozliczania wynagrodzeń kierowców.

Rozliczenie pakietu mobilności w systemie wFirma.pl

Chcąc rozliczyć wynagrodzenie kierowcy według zasad pakietu mobilności w systemie wfirma, należy samodzielnie, poza systemem ustalić kwoty takie jak:

- wynagrodzenie brutto,

- podstawę oskładkowania,

- podstawę opodatkowania,

- wynagrodzenie netto.

Kwoty te powinny być wprowadzone do systemu sumarycznie, czyli bez rozdzielania ich na poszczególne składniki, składające się na wynagrodzenie pracownika.

Prawidłowe wykazywanie składników wynagrodzenia, jak i ustalanie podstawy wynagrodzenia chorobowego oraz ewidencjonowanie czasu pracy należy ustalić samodzielnie poza systemem.

W praktyce mogą wystąpić dwie sytuacje wymagające rozliczenia:

podstawa oskładkowania jest wyższa niż przychód do opodatkowania (przykład 1.);

podstawa oskładkowania jest niższa niż przychód do opodatkowania (przykład 2.).

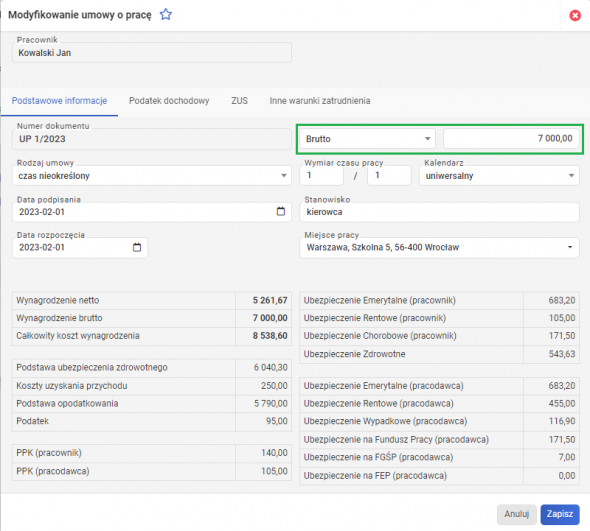

Rozliczenie wynagrodzenia należy rozpocząć od dodania pracownikowi umowy o pracę w zakładce KADRY » UMOWY » DODAJ » UMOWA O PRACĘ i w kwocie wynagrodzenia wprowadzić np. kwotę pensji zasadniczej.

Rozliczenie, gdy podstawa oskładkowania jest niższa niż przychód do opodatkowania

Poniżej przedstawiamy sposób rozliczenia wynagrodzenia pracownika, którego podstawa oskładkowania jest niższa od przychodu do opodatkowania, czyli:

podstawa oskładkowania < przychód do opodatkowania

Przykład 1.

Kierowca firmy transportowej wykonywał przewóz ładunku we Francji. Pracownik złożył PIT-2, nie przynależy do PPK. Pracownik za granicą przebywał 7 dni.

Wynagrodzenie pracownika:

zasadnicze: 7000,00 zł

ryczałt za nadgodziny: 500,00 zł

ryczałt za godziny nocne: 100,00 zł

SUMA: 7600,00 zł

Podstawa oskładkowania:

ustalenie kwoty „wirtualnej diety” (dieta 50,00 euro, przyjęty kurs euro 4,45 zł)

7 dni x 50,00 euro diety = 350,00 euro

350,00 euro x 4,45 zł = 1557,50 zł

ustalenie podstawy oskładkowania

7600,00 zł – 1557,50 zł = 6042,50 zł

Wysokość przeciętnego wynagrodzenia od 01.01.2023 r. wynosi 6935,00 zł

6042,50 zł < 6935,00 zł

podstawa oskładkowania 6935,00 zł

Przychód do opodatkowania

7 x 50,00 euro = 350,00 euro

Określenie wolnej od podatku dochodowego części przychodów (30% diety za każdy dzień pobytu za granicą): 350,00 euro x 30% = 105,00 euro

105,00 euro x 4,45 zł = 467,25 zł

Przychód do opodatkowania 7600,00 zł – 467,25 zł = 7132,75 zł

podstawa oskładkowania (6935,00 zł) < przychód do opodatkowania (7132,75 zł)

Wyliczenie wynagrodzenia:

Wynagrodzenie za pracę brutto: 7600,00 zł

Podstawa składek społecznych: 6935,00 zł

Składki społeczne: 6935,00 zł x 13,71% = 950,79 zł

Podstawa składki zdrowotnej: 6935,00 zł – 950,79 zł = 5984,21 zł

Składka zdrowotna: 5984,21 zł x 9% = 538,58 zł

KUP: 250,00 zł

Przychód do opodatkowania : 7132,75 zł

Podstawa zaliczki na podatek: 7132,75 zł – 250,00 – 950,79 zł = 5931,96 zł → 5932,00 zł

5932,00 zł x 12% – 300,00 zł = 411,84 zł → 412,00 zł

Wynagrodzenie netto: 7600,00 zł – 950,79 zł – 538,58 zł – 412,00 zł = 5698,63 zł

Następnie po ustaleniu (poza systemem) kwoty wynagrodzenia brutto pracownika (wynagrodzenie zasadnicze razem z ewentualnymi dodatkami) należy ustalić kwoty podstawy oskładkowania, kwoty przychodu do opodatkowania oraz prawidłowej kwoty netto.

Posługując się danymi z przykładu 1.:

- wynagrodzenie brutto: 7600,00 zł

- podstawa oskładkowania: 6935,00 zł

- przychód do opodatkowania: 7132,75 zł

- wynagrodzenie netto: 5698,62 zł

Wprowadzanie danych do systemu wFirma.pl

Krok 1. W pierwszej kolejności należy dodać dodatek „wyrównujący” podstawę opodatkowania

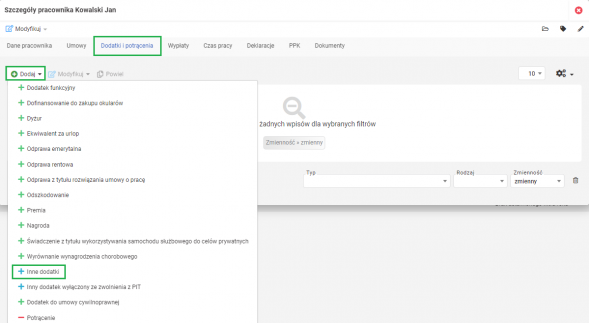

W tym celu należy dodać dodatek w zakładce KADRY » PRACOWNICY » nacisnąć na imię i nazwisko pracownika » DODATKI I POTRĄCENIA » DODAJ » INNY DODATEK.

Dodatek trzeba ustawić na miesiąc, którego dotyczy, a kwotę dodatku stanowi różnica między kwotą opodatkowania a oskładkowania, czyli w tym przypadku będzie to 7132,75 – 6935,00 zł = 197,75 zł.

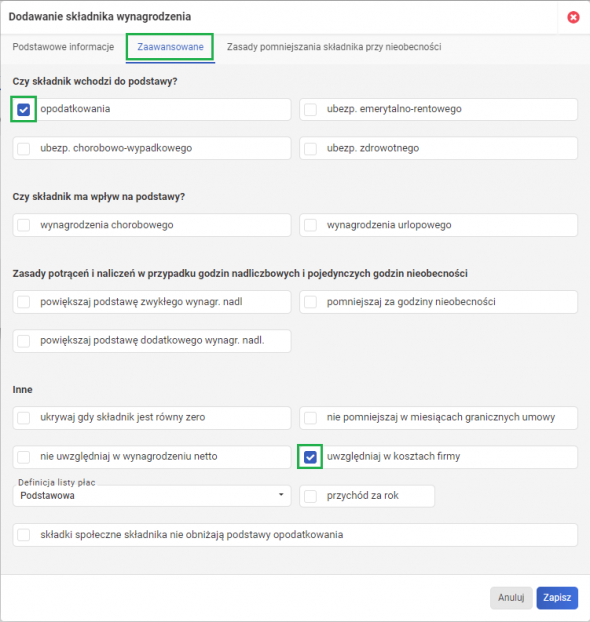

W części ZAAWANSOWANE dodatek ten powinien mieć zaznaczone tylko dwie opcje:

Czy składnik wchodzi do podstawy? – należy zaznaczyć tylko OPODATKOWANIA;

Inne – należy zaznaczyć tylko UWZGLĘDNIAJ W KOSZTACH FIRMY.

Natomiast w zakładce ZASADY POMNIEJSZANIA SKŁADNIKA PRZY NIEOBECNOŚCI należy pozostawić wszystkie pola puste (odznaczone).

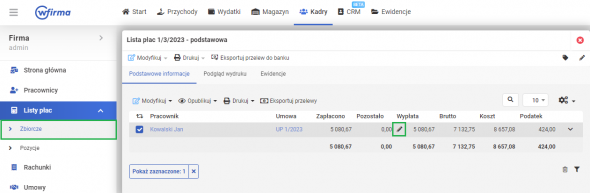

Krok 2. Wygenerowanie listy płac

Po dodaniu dodatku należy wygenerować listę płac w zakładce KADRY » LISTY PŁAC » DODAJ.

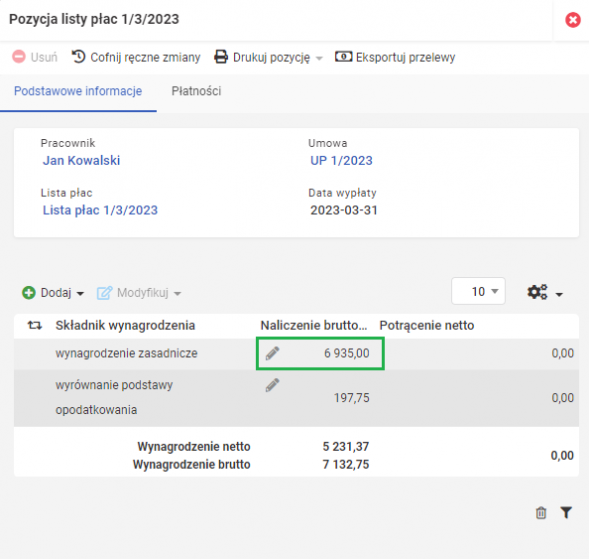

Po jej utworzeniu trzeba skorzystać z funkcji elastycznej listy płac. Po naciśnięciu na listę płac pojawi się okno z listą osób z naliczonym wynagrodzeniem. Należy nacisnąć na ikonę ołówka, a wtedy możliwe będzie ręczne poprawienie kwoty wynagrodzenia zasadniczego. Kwotę tę należy zmienić na kwotę podstawy oskładkowania, czyli z przykładu 1. – 6935,00 zł.

Po zapisaniu zmiany kwoty wynagrodzenia system wyliczy kwotę brutto i netto.

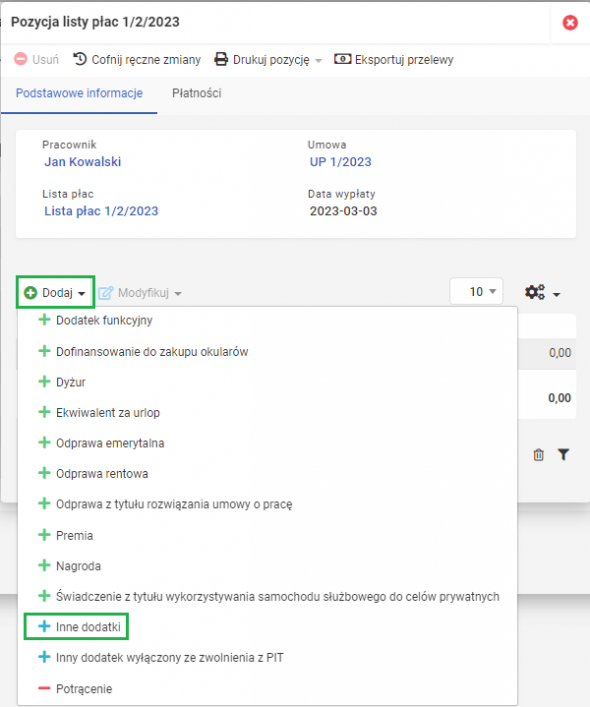

Krok 3. Dodać dodatek „wyrównujący” kwotę netto wynagrodzenia

W celu wyrównania kwoty netto warto skorzystać z szybkiej opcji dodania składnika wynagrodzenia bezpośrednio w liście płac. Ponownie należy nacisnąć na ikonę ołówka przy pracowniku, a następnie dodać składnik wynagrodzenia DODAJ » INNE DODATKI. Trzeba uzupełnić nazwę oraz kwotę dodatku, którą stanowi różnica między kwotą brutto ustaloną poza systemem a kwotą brutto wyliczoną w systemie, czyli w przykładzie 1. będzie to kwota 467,25 zł (7600 zł – 7132,75 zł).

W części ZAAWANSOWANE powinna być zaznaczona tylko opcja UWZGLĘDNIAJ W KOSZTACH FIRMY.

Dzięki wykonaniu powyższych trzech kroków na liście płac będzie prawidłowo wykazana kwota netto, ale także należne składki ZUS, jak i podatek, które następnie będą wykazywane w deklaracjach ZUS i PIT.

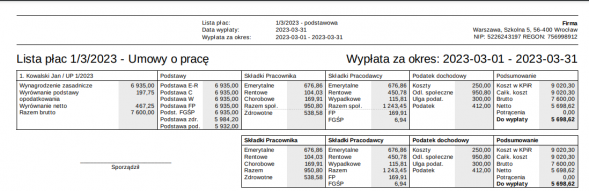

Dla powyższego przykładu składniki na liście płac wynoszą:

- Wynagrodzenie zasadnicze 6 935,00 zł

- Wyrównanie podstawy opodatkowania 197,75 zł

- Wyrównanie netto 467,25 zł

- Razem brutto 7 600,00 zł

Rozliczenie, gdy podstawa oskładkowania jest wyższa niż przychód do opodatkowania

Poniższy przykład przedstawia sposób rozliczenia wynagrodzenia pracownika, którego podstawa oskładkowania jest wyższa od przychodu do opodatkowania, czyli:

podstawa oskładkowania > przychód do opodatkowania

Przykład 2.

Kierowca firmy transportowej wykonywał przewóz ładunku w Belgii. Pracownik złożył PIT-2, nie przynależy do PPK. Pracownik za granicą przebywał 7 dni.

Wynagrodzenie pracownika:

zasadnicze: 6000,00 zł

ryczałt za nadgodziny: 750,00 zł

ryczałt za nocne: 250,00 zł

SUMA: 7000,00 zł

Podstawa oskładkowania

ustalenie kwoty „wirtualnej diety” (dieta 48,00 euro, przyjęty kurs euro 4,45 zł)

7 dni x 48,00 euro diety = 336,00 euro

336,00 euro x 4,45 zł = 1495,20 zł

ustalenie podstawy oskładkowania

7000,00 zł – 1495,20 zł = 5504,80 zł

Wysokość przeciętnego wynagrodzenia od 01.01.2023 r. wynosi 6935,00 zł

5504,80 zł < 6935,00 zł

podstawa oskładkowania 6935,00 zł

Przychód do opodatkowania

7 x 48,00 euro = 336,00 euro

Określenie wolnej od podatku dochodowego części przychodów (30% diety za każdy dzień pobytu za granicą): 336,00 euro x 30% = 100,80 euro

100,80 euro x 4,45 zł = 448,56 zł

Przychód do opodatkowania 7000,00 – 448,56 zł = 6551,44 zł

podstawa oskładkowania (6935,00 zł) > przychód do opodatkowania (6551,44 zł)

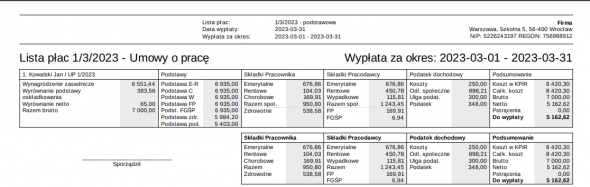

Wyliczenie wynagrodzenia

Wynagrodzenie za pracę: 7000,00 zł brutto

Podstawa składek społecznych: 6935,00 zł

Składki społeczne: 6935,00 zł x 13,71% = 950,79 zł

Podstawa składki zdrowotnej: 6935,00 zł – 950,79 zł = 5984,21 zł

Składka zdrowotna: 5984,21 zł x 9% = 538,58 zł

KUP: 250,00 zł

Przychód do opodatkowania: 6551,44 zł

Podstawa zaliczki na podatek: 6551,44 zł – 250,00 – 898,20 zł* = 5403,24 zł → 5403,00 zł

5403,00 zł x 12% – 300,00 = 348,36 zł → 348,00 zł

Wynagrodzenie netto: 7000,00 zł – 950,79 zł – 538,58 zł – 348,00 zł = 5162,63 zł

*Jeśli podstawa oskładkowania jest wyższa niż przychód do opodatkowania, to podczas ustalania podstawy opodatkowania należy odliczyć składki obliczone od kwoty przychodu do opodatkowania (w przykładzie 2. od kwoty: 6551,44 zł x 13,71% = 898,20 zł).

Posługując się danymi z przykładu 2.:

- wynagrodzenie brutto: 7000,00 zł

- podstawa oskładkowania: 6935,00 zł

- przychód do opodatkowania: 6551,44 zł

- wynagrodzenie netto: 5162,62 zł

Wprowadzanie danych do systemu wFirma.pl

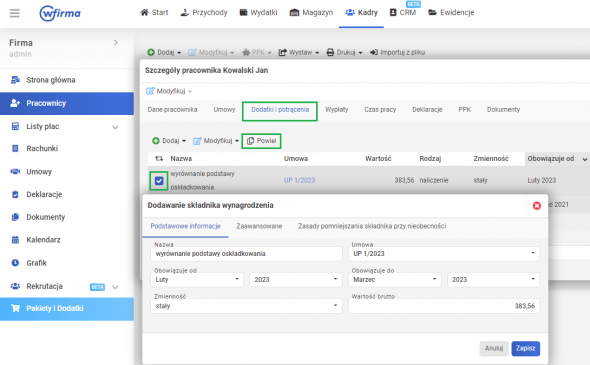

Krok 1. Dodać dodatek „wyrównujący” podstawę oskładkowania

W tym celu należy dodać dodatek w zakładce KADRY » PRACOWNICY » nacisnąć na imię i nazwisko pracownika » DODATKI I POTRĄCENIA » DODAJ » INNY DODATEK. Dodatek trzeba ustawić na dany miesiąc, którego dotyczy, a kwotę dodatku stanowi różnica między kwotą oskładkowania a przychodem do opodatkowania, czyli 6935,00 – 6551,44 zł = 383, 56 zł.

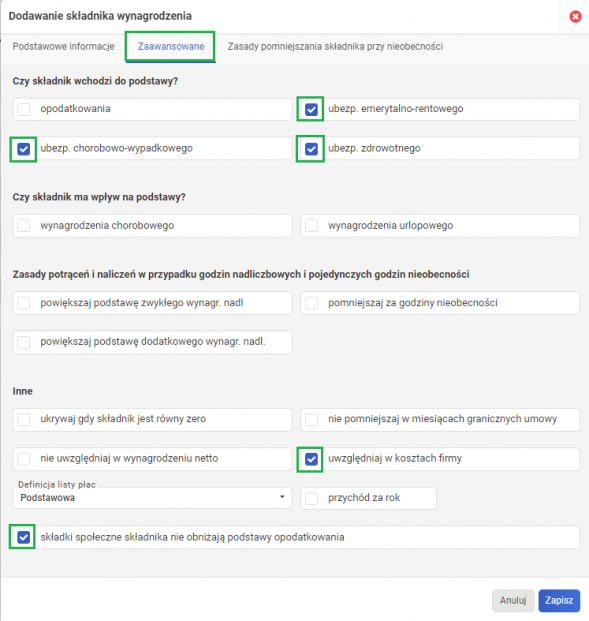

W zakładce ZAAWANSOWANE w rubryce CZY SKŁADNIK WCHODZI DO PODSTAWY? należy zaznaczyć opcję: ubezp. emerytalno-rentowego, ubezp. chorobowo-wypadkowego, ubezp. zdrowotnego.

Natomiast poniżej w części INNE należy zaznaczyć opcję UWZGLĘDNIAJ W KOSZTACH FIRMY oraz SKŁADKI SPOŁECZNE SKŁADNIKA NIE OBNIŻAJĄ PODSTAWY OPODATKOWANIA.

Z kolei w zakładce ZASADY POMNIEJSZANIA SKŁADNIKA PRZY NIEOBECNOŚCI wszystkie opcje trzeba pozostawić puste (odznaczone).

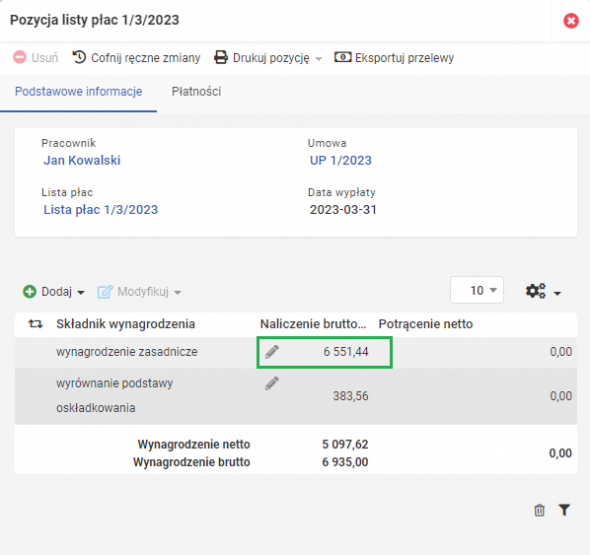

Krok 2. Wygenerowanie listy płac

Po zapisaniu dodatku należy wygenerować listę płac w zakładce KADRY » LISTY PŁAC » DODAJ.

Po utworzeniu listy płac trzeba skorzystać z funkcji elastycznej listy płac. Po naciśnięciu na listę płac pojawi się okno z listą osób z naliczonym wynagrodzeniem. Po kliknięciu na ikonę ołówka będzie możliwe ręczne poprawienie kwoty wynagrodzenia zasadniczego. Kwotę tą należy zmienić na kwotę przychodu do opodatkowania, czyli z przykładu 2. – 6551,44 zł.

Krok 3. Dodać dodatek „wyrównujący” kwotę netto wynagrodzenia

W celu wyrównania kwoty netto warto skorzystać z szybkiej opcji dodania składnika wynagrodzenia bezpośrednio w liście płac. Ponownie trzeba nacisnąć na ikonę ołówka przy pracowniku, a następnie dodać składnik wynagrodzenia DODAJ » INNE DODATKI. Należy uzupełnić nazwę oraz kwotę dodatku, którą stanowi różnica między kwotą brutto ustaloną poza systemem a kwotą brutto wyliczoną w systemie, czyli w przykładzie 2. będzie to kwota 65,00 zł (7000,00 zł – 6935,00 zł).

W części ZAAWANSOWANE powinna być zaznaczona tylko opcja UWZGLĘDNIAJ W KOSZTACH FIRMY.

Dzięki wykonaniu powyższych trzech kroków na liście płac będzie prawidłowo wykazana kwota netto, ale także należne składki ZUS oraz podatek, które następnie wykazywane będą w deklaracjach ZUS i PIT.

W powyższym przykładzie elementy listy płac wynoszą:

- Wynagrodzenie zasadnicze 6 551,44 zł

- Wyrównanie podstawy oskładkowania 383,56 zł

- Wyrównanie netto 65,00 zł

- Razem brutto 7 000 zł

Naliczanie wynagrodzenia w kolejnych miesiącach

Po wykonaniu powyższych kroków w pierwszym miesiącu w kolejnych miesiącach cały proces będzie szybszy.

W pierwszej kolejności będzie można powielić dodatki wyrównania: podstawy oskładkowania, lub przychodu do opodatkowania. W oknie powielania dodatku wystarczy zmienić kwotę oraz okres obowiązywania dodatku.

Następnie trzeba wygenerować listę płac i korzystając z elastycznej listy płac, w szybki sposób wprowadzić odpowiednie wartości.

-

Czy należy wyszczególnić składniki wynagrodzenia takie jak np. ryczałt za nadgodziny w poprzez funkcję Dodatki i potrącenia?

Nie. Rozliczając wynagrodzenie kierowców międzynarodowych, należy posługiwać się danymi sumarycznymi. Poszczególne składniki wynagrodzenia należy ewidencjonować poza systemem. -

Czy zaliczki na podatek PIT-4 będą prawidłowo wykazane w deklaracji rocznej?

Tak, pobrane zaliczki będą wykazane w PIT-4. -

Czy można w systemie wygenerować PIT-11 dla kierowcy rozliczanego wg. “pakietu mobilności”?

Tak. PIT-11 dla kierowcy międzynarodowego można wygenerować w zakładce KADRY»DEKLARACJE»PODATKOWE. Przychód, koszty oraz zaliczka na podatek będą prawidłowo wykazane. Samodzielnie należy wykazać składki społeczne, podczas modyfikowania deklaracji. -

Czy rozliczając kierowców międzynarodowych należy wprowadzać nadgodziny i choroby?

Nie. Ewidencje czasu pracy należy prowadzić poza systemem.

Księgowość online wFirma

- Generowanie i wysyłka JPK_VAT

- Integracja z e-US i e-ZUS

- Kontrola płatności

- Automatyczne rozliczanie różnic kursowych